最近国内人民币利率市场出现一些意料之外的波动。

原来很多普通投资人并不太熟悉的债券,一下子得到很多的关注。

有人发现:

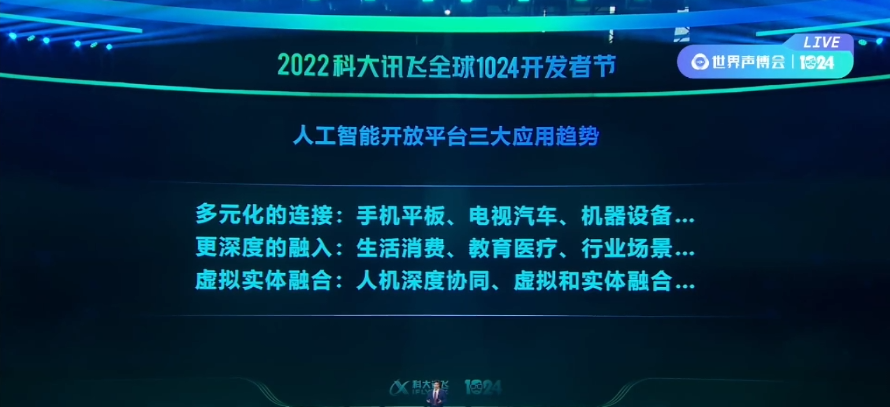

(资料图片)

(资料图片)

原以为结构很简单,涨跌“温吞水”的债券,居然也有很多玩法。

其中不少上市公司甚至是一些国家政府,发行债券来借钱都有可能出现很多变数,进入一种叫做“债务重组”的状态。

今天咱们就聊聊债务重组有哪些基础的形态。

视频传送门

跟股票这种现代金融体系下才出现的金融工具相比,债权债务关系不但存续的时间更长,规模其实也大得多。

今天咱们就其中一个特殊情况为引聊聊。

当借钱的人到了其确实没有办法还钱,借钱的人也不是明打明的准备当老赖,而是希望更改一些原来的约定,把之前欠下的债做一个了结。

这种情况,一般就称为“债务重组”。

历史上发生过的债务重组,涉及的面实在太多了。

今天就跟你分享债务重组里四个最基本的模式。

分析债务重组之前,首先我们得知道一个债权债务关系,关键因素都有哪些。

梳理下来可以分为四个方向:

第一个就是谁借的钱,债务人是谁。

第二个就是借了多少钱,指代债务本金是多少。

第三个是关注借钱的利息,主要用利率水平来衡量。

第四个就是多长时间归还,这个就是债务的期限。

当然里面还有重要一方,就是到底向谁借的钱,也就是这个债权人到底是谁?

但债务重组里面,最主要是“欠钱的人”出了问题,所以债权人的部分今天暂时不讨论。

既然我们从这4个核心因素出发,就能够知道债务重组最基础的4种基本模式。

不管未来你看到债务重组的花样到底有多少都可以拆解为这四种的组合。

先从债务人说起。

欠钱的这家公司还不上了,他要跟债主来商量这些钱让另外一家公司替他还。

这另外一家公司,有可能是欠钱方的大股东,也有可能是一些像担保啊等等这些“主动愿意”或者“被动不得不”替这家公司还钱的人。

第二种模式就涉及债权本金的调整,一般这种又叫做“债务豁免”。

其实就是欠钱的跟债主说,如果你一定要我还,公司可能就挂了,我也不是不愿意还。

能不能原来借你1000万,现在还个500万、700万?

像这种想要减免一部分本金的模式又称作“本金豁免”。

而这种模式下,很多的发展中国家像一些国际组织,比如说IMF国际货币基金组织等,经常会出现这种债务豁免的情况。

这些国家很有可能借100亿,最后可能只还个20亿、30亿就结束了。

说到了“本金豁免”,我们自然而然就能联想到第三种债务重组的模式,就是“利息或者利率的减免”。

欠钱人的说法也很容易能够猜到。

我还本金是可以,但原来的那些利息实在太高了还不上,能不能把利率优惠一点,少还一点利息?

早几年,非常火爆的互联网金融涉及到的那些借贷关系,有不少最后就只还了本金,利息的大部分或者全部就被豁免了。

最后一种就是“债务期限的调整”。

比如某个欠钱的公司说,我承认借了钱也认这些利息,但如果到期要我马上拍现金出来确实有困难,如果能够宽限一段时间,我还是能够按照约定还上钱的。

一般来说,因为一些特殊情况导致“突发性的债务违约”,这样的债务重组,基本上都能够得到债主的认可。

过去几年里面,中国很多房地产企业发生的债务违约,尤其是境外债券的这种违约,大部分都是做了顺延。

也就是说可以晚几年还款。

这种形式呢就是期限的债务重组。

言而总之,企业经营的风险多种多样,债务重组的发生频率就非常高,范围也非常广。

但就其核心本质来说,就是上述这四种基础的模式或者这四种模式的组合。

万变不离其宗。