文|《中国企业家》记者 李艳艳

编辑|周春林

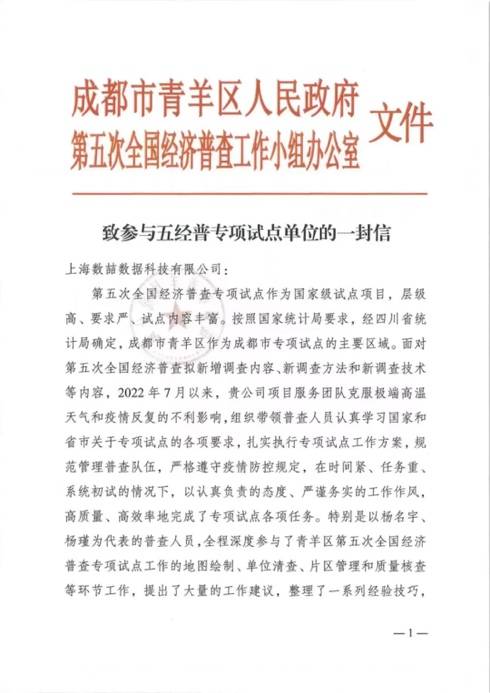

(资料图片仅供参考)

(资料图片仅供参考)

头图来源|视觉中国

房企融资态势要回暖?

多方消息显示,包括新城控股、旭辉控股、龙湖集团、碧桂园在内的多家民营龙头房企,正在推进第二轮增信债券融资工作。另有消息称,金辉集团、合景泰富、新希望地产等房企也有意发行增信债券。消息传出后,引发市场热议。

对此,龙湖方面相关人士回应称,“(第二轮增信融资事项)确实在沟通中,但还没有最终落定,一切以公告为准。”截至发稿,其他涉及到的房企还未予正面回应。

今年8月,以龙湖为始,部分优质民营房企开启首轮增信融资。此后,美的置业、新城控股、碧桂园、旭辉等4家示范房企陆续完成增信发债,总额超过80亿元。10月13日,卓越商业成功发行6亿元中票。这是由中债信增公司全额担保的第六家较优质民营地产企业。

“增信债券融资”,即引入“中债信增公司”进行增信担保发债。中债信增公司全称为中债信用增进投资股份有限公司。作为我国首家专业债券信用增进机构,中债信增公司诞生于2009年,是在中国人民银行指导下,中国银行间市场交易商协会联合多家实力国企成立的。

目前,中债信增已获得单一主体集中度监管豁免,可支持前期已获得增信的民营房企的持续发债需求。这意味着,“已发行增信债券的民企不用担心额度受限,年内还有机会通过新发行再次融资。”中指研究院企业事业部研究负责人刘水对《中国企业家》表示。

多位受访的投资市场和房地产行业专家人士表达了发债房企范围扩大、融资环境有望继续宽松的乐观态度,但房企端的态度仍趋于谨慎。“这只能算是一个迫不得已帮企业纾困的举措。”一位在某龙头房企担任CFO的高管称,“房企的问题,终究需要系统面对和解决。”

民企发债再松绑

多家民营房企正在推进第二轮增信债券融资工作。

10月19日,有消息称,新城控股正在计划发行15亿元由中债信增公司全额担保的境内债券。此前的9月9日,新城控股已成功发行10亿元中期票据,本期票据由中债信增公司提供全额无条件不可撤销的连带责任保证担保。

更早之前的5月30日,新城控股成功发行2022年第一期中票,发行规模10亿元,这是银行推出的首张房企信用风险缓释凭证。另有消息称,旭辉控股也有意再次发行由中债信增公司全额担保的债券,金额不超过10亿元。

10月18日,在中金公司举办的投资者电话会议上,龙湖集团和碧桂园方面表示,将计划再度发行由中债信增全额担保的境内票据。据澎湃报道,中骏集团、金辉集团、合景泰富等房企也传出相关消息。此外,未在首批试点名单的绿地控股正计划推进与中债信用增进公司的合作。

来源:视觉中国

“监管层对于民营房企发债已经进一步松绑。”刘水对《中国企业家》表示。

据其透露,目前中债信用增进公司已获得单一主体集中度监管豁免,可支持前期已获得增信的民营房企的持续发债需求。也就是说,监管部门继续支持优质头部民营房企发债,放宽了额度和用途限制。“对于在此前增信债券的发行中,偿还美元债务出现在了募集用途说明中,这是以往不多见的,说明发债融资的限制也开始放宽。”刘水解释称。

易居研究院智库中心研究总监严跃进认为,机构投资者和房企需客观看待此次融资的新特点和新趋势。此轮参与增信融资的房企数量,相比此前确实有所增加,“一方面说明融资的适用对象扩大,同时也在侧面说明,悲观的市场情绪有所改善。”

“这确实是一种救市手段,但对于很多身处水深火热中的房企来讲,实际作用有限。”一位在TOP10房企工作多年的融资高管对《中国企业家》透露。更让他沮丧的是,该举措“相当于把一些房企发信用债的路堵死了”。

国内楼市深度调整的大环境下,机构提前抽贷案例时常发生,众多房企仍在出险边缘。投资人不再信任房企,“没有加持的债,不会有人买”,前述人士称。此外,“自从有了中债加持后,房企必须要有增信才能发债,中债信增公司给房企担保,房企背后也要提供反担保。”

前述高管坦言,“反担保”在于企业能否提供足额抵押物,而很多房企为了“出险”,早已卖掉了多数核心资产。“那些已经使用了增信融资手段的房企,也都是要拿资产抵押的。”一位不具名的TOP30房企高管称,增信成功的关键,“还是要在核心城市有优质资产。”

民企“入场券”扩容

融资“骤冷”已经一年多的房企,终于在今年9月出现暖意。克而瑞数据显示,今年9月,100家典型房企的融资总量为622.1亿元,环比增加61.8%,同比减少28%。其中债券发行了372.1亿元,环比增加95.1%,同比减少18.2%。

融资层面出现回暖信号,离不开监管层的持续支持。

除国企央企背景等公认的高信用房企以外,越来越多民营房企也获得了公开融资入场券。受益于“中债信增”,碧桂园、龙湖和美的置业已于上月发行中期票据;卓越集团也于近期采取同样模式发行一笔6亿元的中期票据,银行、理财、信托、证券等6家机构参与认购。

来源:视觉中国

卓越集团发行的此笔债券,不仅是继首批龙头示范房企发债后的第6笔民营房企融资,更是非示范房企的首笔债券。据第三方数据机构克而瑞排名,2021年销售业绩百强中,卓越集团排名31。而据第三方数据机构中指数据,今年1-9月,公司录得销售额554.9亿元。

据刘水观察,增信发债惠及面正在扩大,部分非头部民企已经与中债信增公司对接,积极争取发行机会。他表示,这一轮增信债券的发行在发行主体、规模、用途方面均有所放开,房企应当充分利用当前机会合理融资,补充流动性,缓解资金压力。

中国企业资本联盟副理事长柏文喜对《中国企业家》分析称,多家房企推进第二轮增信融资发行中票,确实是融资回暖、试图化解房企流动性问题的信号。但事实上,发行规模不大,受惠房企也有限,无法有效解决诸多房企普遍存在的流动性困境。

“眼下,融资端确实已经逐渐放开了,我们能够感受到。”一位不愿具名的华南房企人士对《中国企业家》形容,“融资的信心肯定是从国央企、再到优质民企、再到风险民企、再到暴雷民企这样一级一级传递的。所以,企业融资的权限也是一级一级放开的。”

“但光有融资回暖不够,市场回暖才是根本。”前述人士称,“我们企业目前融资压力不大,但企业不能靠融资过日子。”正如柏文喜所言,“只有市场回暖和行业信心修复,才能实现去化顺畅、恢复现金流健康,也才能具备还本付息能力,恢复融资能力和化解融资难题。”

今年初,他从公司运营调到营销部门,全力冲刺业绩。2022年以来,新房成交一再探底,房企业绩规模处于历年低位。据克而瑞地产研究中心日前统计,2022年前三季度,百强房企累计实现销售操盘金额约4.67万亿元,同比跌幅维持达45.4%。

一些心悸时刻仍会出现。比如最近,他听闻“友商”旭辉被平安要求提前抽贷。“市场上一有风吹草动,我们还是高度紧张。”但他也发现,这两年跟着楼市一路颠簸下来的所有利益相关方,包括投资人的心态都在调整和变化。“所以,要有信心,一切都会变好的。”