《投资者网》葛凡梅

编辑汤巾

(相关资料图)

(相关资料图)

近日,运营Naris(娜丽丝)、Byphasse(蓓昂丝)、Ziaja(齐叶雅)、Gifrer(肌肤蕾)、Casmara(卡蔓)等境外化妆品品牌的电商综合服务商——广州拉拉米信息科技股份有限公司(下称“拉拉米”)提交了招股说明书,拟在深交所主板上市。

招股书显示,拉拉米本次IPO拟募资5.78亿元,募集资金主要计划用于“品牌孵化与运营推广建设项目”、“综合运营中心建设项目”、“信息系统建设项目”和“补充流动资金项目”。

然而,在电商代运营行业全面萎缩的情况下,拉拉米运营五个品牌支撑公司约九成收入,发展瓶颈问题有所显现;对标丽人丽妆(605136.SH)、壹网壹创(300792.SZ)、若羽臣(003010.SZ)、凯淳股份(301001.SZ)等同行企业,拉拉米的竞争力也亟待提升。

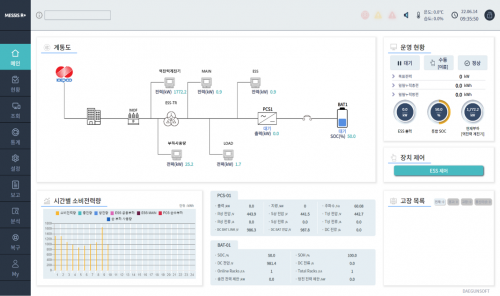

拉拉米的募资用途

(数据来源:拉拉米招股书)

股份被多家法院轮候冻结

招股书显示,拉拉米成立于2012年,前身为广州市昌勤贸易有限公司,2015年更名为拉拉米。2013年,拉拉米先后与国内护肤品牌韩后、温碧泉、京润珍珠开展合作,到2014年,公司开始涉足跨境电商业务。

从股权结构来看,李天天为拉拉米的实际控制人,通过珠海拉拉米、六朵云投资、蜕壳投资和三新投资控制公司52.56%的投票表决权,间接持有公司46.76%的股份。潮宏基(002345.SZ)、搜于特(002503.SZ)分别位列第二、三股东席位,分别持股15.96%、14.87%;其次分别为六朵云投资、安建投资,分别持股10.91%、10.89%

作为拉拉米的上市公司股东,搜于特因缺乏偿债能力,其持有的拉拉米公司的全部股权被多家法院轮候冻结。资料显示,搜于特主要从事“潮流前线”品牌服饰运营管理、供应链管理、品牌管理等业务。2022年上半年,搜于特的营业收入为10.71亿元,同比减少61.71%;净利润亏损6.13亿元。

拉拉米另一家上市公司股东——潮宏基,业绩表现也不佳。潮宏基是一家高档时尚珠宝首饰的研发、生产和营销型企业,主要产品为珠宝首饰和时尚女包,核心业务是“CHJ潮宏基”、“VENTI梵迪”和“FION菲安妮”三大品牌的运营管理。2022年上半年,潮宏基实现营收21.74亿元,同比下降5.31%;归母净利润1.5亿元,同比下降25.63%。

值得注意的是,两家上市公司对拉拉米的增资过程中,拉拉米的估值大涨。在2015年9月拉拉米第二次增资过程中,搜于特以4500万元认缴15万元新增注册资本。增资完成后,搜于特的出资比例为18%,对应的,此时拉拉米的估值约为2.5亿元。

时隔两个月后,拉拉米于2015年11月发起第三次增资及第三次股权转让,其中,潮宏基子公司前海潮尚以4364万元认购拉拉米有限11.3636万元新增注册资本,同时安建投资将其持有的拉拉米有限增资后5%的股权以1818万元的价格转让给前海潮尚。

整体来看,前海潮尚认购及受让的股权对应的注册资本之和,占拉拉米有限增资后注册资本总额的17%。综合增资和股权转让的价格来看,标的公司的估值约3.64亿元。对比发现,在短短两个月内,拉拉米的估值大涨了45.6%。

销售费用偏高

拉拉米获得融资后,曾有过IPO规划。根据搜于特2015年8月公告内容,拉拉米将力争于2018年正式提交A股IPO申请。不过,其上市之路似乎并不太顺利,拉拉米直至今年7月才预披露招股书。

作为境外优质化妆品的电商综合服务商,拉拉米致力于通过全方位的品牌综合服务助力境外品牌拓展中国市场。目前公司在中国市场成功孵化了Naris(娜丽丝)、Byphasse(蓓昂丝)、Ziaja(齐叶雅)、Gifrer(肌肤蕾)、Casmara(卡蔓)等境外化妆品品牌。2019年至2021年,公司上述五大品牌合计收入占比分别为86.44%、90.8%和89.84%,对大品牌的依赖度较高。

拉拉米的收入来源主要为跨境收入,在总营收中占比约60%以上。公司与境外品牌方的合作方式为,通过签订代理合同获得独家或非独家代理权,以在全渠道或一定渠道范围内推广和销售品牌产品。其中,公司主要通过买断品牌方产品并对外销售以获得收入。截至2021年末,公司的合作品牌数量为28个。

整体来看,2019年至2021年,拉拉米的营业收入分别为7.61亿元、7.84亿元、8.4亿元,净利润分别为6387.48万元、5808.82万元、6017.5万元。可以看出,公司2021年净利润相较2019年下滑了5.79%。

与此同时,公司的毛利率也出现波动。2019年至2021年,拉拉米的的综合毛利率分别为46.76%、36.58%、38.08%,剔除物流成本影响后的综合毛利率分别为46.76%、44.07%、43.43%,呈现下滑趋势。

从可比同行来看,2021年,壹网壹创、青木股份(301110.SZ)、丽人丽妆、若羽臣、凯淳股份的综合毛利率分别为47.61%、47.24%、36.46%、31.6%、27.95%,拉拉米38.08%的毛利率处于行业中间水平。

而拉拉米的销售费用居高不下,且销售费用率也一直远高同行均值。2019年至2021年,拉拉米的销售费用率分别为31.78%、23.47%、25.5%,而丽人丽妆、壹网壹创、若羽臣、凯淳股份等同行公司的销售费用率平均值分别为16.85%、13.18%、14.61%,低于拉拉米的销售费用率10个以上百分点。

同时,公司的研发费用较低。2019年至2021年,拉拉米的研发费用分别为508.13万元、527.42万元和665.69万元,占营业收入的比重分别为0.67%、0.67%和0.79%;而同期行业平均研发费用率分别为1.69%、1.72%、1.67%,拉拉米的研发费用率不足行业平均水平的一半。

电商代运营瓶颈显现

拉拉米所代理的进口品牌化妆品电商销售主要集中在天猫、京东、唯品会三大平台。2019年至2021年,三大分销收入占拉拉米向平台客户分销收入的比例分别为84.23%、86.79%和93.63%,电商零售方面,三大平台的电商零售收入占电商零售收入的比例分别为96.56%、95.37%和87.58%,电商平台集中度较高。

根据艾瑞咨询数据统计,各行业的电商服务需求中,美妆品类需求最大,服饰次之。2020年按GMV计的美妆品牌电商服务占中国品牌电商服务市场的17.8%。

电商代运营行业发展之初门槛较低,中小玩家纷纷进入,但大多数仅能提供有限的服务类型,不过行业在激烈竞争中逐渐洗牌,抬高壁垒,整合态势日益加剧。艾瑞咨询数据显示,代运营商GMV CR4从2016年的约20%增长至2020年的34.8%。

随着电商代运营行业的快速发展,2019年以来,壹网壹创、丽人丽妆、若羽臣、凯淳股份先后登陆资本市场,成功上市。资料显示,丽人丽妆主要与美宝莲、施华蔻、兰芝、雅漾、雪花秀、相宜本草、雪肌精等品牌达成合作关系;壹网壹创主要合作品牌有三生花、露得清和OTOHA等;若羽臣服务的品牌包括美赞臣、强生、合生元、苏菲、善存、Swisse等;凯淳股份服务的品牌包括雅漾、双立人、欧莱雅、旧街场白咖啡等。

2021年,丽人丽妆、壹网壹创、若羽臣、凯淳股份分别实现营业收入41.55亿元、11.35亿元、12.88亿元、8.31亿元;实现净利润4.11亿元、3.27亿元、0.29亿元、0.48亿元。同期拉拉米8.4亿元的营业收入仅与凯淳股份相当。

值得注意的是,今年以来,我国化妆品行业和电商代运营行业集体低迷。国家统计局数据显示,今年1-7月份,化妆品类零售总额为2161亿元,同比下滑2.1%。

或受此影响,美妆品牌代运营商全面萎缩。Wind数据显示,2022年上半年,丽人丽妆、壹网壹创、若羽臣、凯淳股份的净利润均出现下滑,下降幅度分别为97%、19%、77%、143%。在此情况下,拉拉米的业绩或也难言乐观。

与此同时,在电商代运营行业中,品牌方与代理方终止合作在业内并不鲜见,电商代运营商需警惕品牌方“毁约”或更换服务商风险。

举例来看,全球第一大化妆品集团欧莱雅自2017年底先后收回了丽人丽妆对科颜氏、巴黎欧莱雅、兰蔻、碧欧泉、植村秀和美宝莲等品牌的店铺代理权,结束合作原因为品牌方自建内部团队运营;也相继收回了杭州悠可对薇姿、理肤泉、修丽可的代理权。

欧莱雅逐步从代运营商手中收回自营权,一定程度上引起外界对代运营商大客户流失问题的担忧。浙商证券在研报中指出,如果重要品牌和集团公司与电商代运营行业公司发生大规模解约,则会影响公司短期的业绩稳定性。