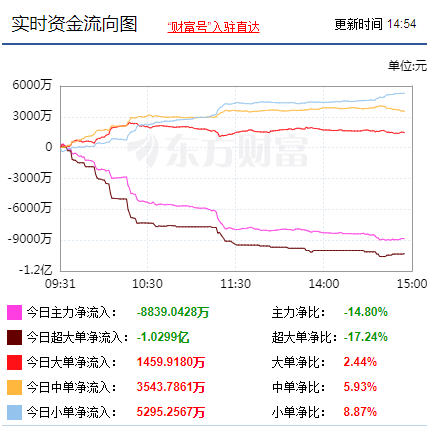

在我国金融体系风险总体可控的背景下,今年不良资产市场供给总量或进一步增加。根据此前银保监会公布的数据,今年一季度,行业不良贷款余额3.7万亿元,不良贷款率1.79%,较年初略有下降。不过,业内人士认为,经济下行压力下,今年银行业中小金融机构的不良率或将进一步上升,但上升幅度和空间相对有限。整体而言,今年银行业不良资产处置速度将小幅加快,与此同时,资产管理公司开展不良资产业务挑战与机遇并存。

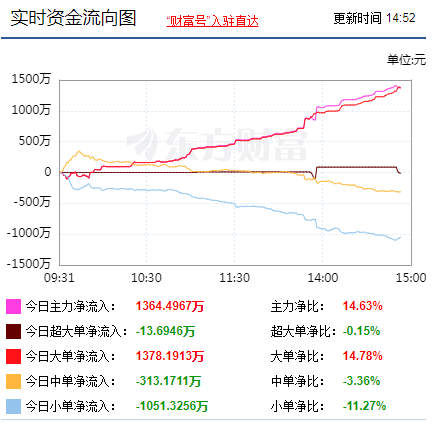

银保监会发布的数据显示,今年一季度,银行业不良贷款率为1.79%,较年初略有下降。上市银行发布的一季报也显示,当前上市银行资产质量整体稳定,42家上市银行中有27家一季度不良率下降,仅贵阳银行、兰州银行、招商银行3家不良率较年初略有提升,其余银行不良率均与年初持平。不过,业内人士认为,尽管银行业整体资产质量持续改善,但银行的拨备覆盖率仍保持普增态势,侧面表明银行对后续资产质量的谨慎预期。尤其是当下经济下行压力下,部分企业资金链紧张等对部分银行的资产质量或将有所拖累。

“当前金融体系不良资产风险尚未完全暴露,银行业中小金融机构的不良率或将进一步上升,但上升幅度和空间相对有限。从不良资产的处置和风险化解的情况来看,2022年银行业金融机构仍将持续大力推动不良资产的处置工作。”中国东方资产管理股份有限公司日前发布的2022年度《中国金融不良资产市场调查报告》(下称“报告”)指出。

“一方面,银保监会要求商业银行做实资产质量,这将推动商业银行加快风险资产暴露;另一方面,银保监会曾指出,保持银行业不良贷款处置力度不减,要求资产管理公司加大不良资产的收储力度,为商业银行的不良资产处置创造条件。另外,商业银行经营绩效的持续好转,也为商业银行推动不良资产处置创造了有利条件。考虑到2022年经济增长面临较大压力,信用风险暴露持续上升等因素,银行业机构不良资产处置速度将小幅加快。”报告称。报告还指出,城市商业银行等中小银行面临的不良资产下迁压力较为突出,不良资产处置紧迫性也更高。

银保监会数据显示,2022年一季度,银行机构已加大不良资产处置力度,一季度共处置近6000亿元。与此同时,监管部门也释放出鼓励银行加大不良处置力度的信号。银保监会统计信息与风险监测部负责人刘忠瑞表示,下一步将抓实抓细相关支持政策落地,深入研判分析风险,妥善应对不良资产反弹。持续督促银行严格落实金融资产风险审慎分类,充足计提拨备,会同有关部门持续优化不良资产处置安排,拓宽处置渠道,扩大单户公司类不良贷款转让和批量个人不良贷款转让试点范围,制定中小银行处置不良资产政策措施,指导银行运用高拨备优势,加大不良资产核销处置力度。

记者注意到,近期,资产管理公司也动作频频。4月18日至30日,中国长城资产管理股份有限公司联合国内十大交易平台开展“点石成金”系列春季资产推介活动。5月6日,中国华融江苏分公司与南通市政府签署《支持南通建筑企业转型升级战略合作协议》,联合地方政府及国资企业组成市级合作主体,基于市场化、法治化原则,与相关建筑企业开展在建工程复工复产、优质项目并购、PPP或BT项目盘活等业务,支持南通市建筑企业转型升级。今年以来,多家资产管理公司还陆续发行金融债券,募集资金主要用于房地产行业风险化解,以促进房地产市场平稳发展。

“受经济下行及疫情反复的影响,资产管理公司面临收购端和处置端的双重压力,经营压力持续增加,全国性金融资产管理公司不良资产业务开展总体稳定,地方资产管理公司逐步规范,监管规则可能趋于统一。银行系金融资产投资公司资本金得到补充,市场化债转股质效得到提升。从不良资产市场需求端来看,在疫情影响仍然延续的情况下,资产管理公司将持续提升服务实体经济质效,持续推进机构‘瘦身’,回归聚焦不良资产主业。此外,随着不良资产买方主体的增多,不良资产行业竞争将进一步加剧,而不良资产业务的逐步扩容,则迫切需求资产管理公司创新处置手段。”报告指出。(记者 张莫 向家莹 北京报道)