向前一步是星辰大海,后退一步是星沉大海!

(资料图片仅供参考)

(资料图片仅供参考)

在IPO上市这事件面前,鸿禧能源始终认为,没有退路可言。正因如此,自2017年以来,这家总部位于浙江嘉兴的中小型光伏企业拼尽全力。虽然前两次IPO都失败了,但失败是成功之母。现在,公司借助光伏赛道大风,再度卷土重来。

鸿禧能源总部

在A融资收紧的时刻,光伏企业鸿禧能源第三次提交了招股说明书。

这次鸿禧能源拟募集15亿元,用于建设5GW TOPCon 及2GW HJT电池项目。如果募投项目真能实现,那么鸿禧能源将成为整个光伏行业极少数可以同时量产TOPCon和HJT电池的企业。

据赶碳号所知,至少截至目前,头部企业隆基绿能、晶科能源、晶澳科技、天合光能等等,都还没能做到主力产品可以横跨两大技术路线。鸿禧的电池片同行们、爱旭股份、中润光能、捷泰科技、润阳股份等企业,也同样“分身乏术”,只能主攻一条技术路线。但是,鸿禧能源认为,自己可以。

鸿禧能源虽然志向远大,却并不是一家大公司。公司招股说明书显示,报告期内各期的光伏电池有效产能分别为1.41GW、1.46G和2.35GW,全部是P型电池;研发投入分别为3005 万元、3648万元和8593万元。

电池片龙头通威股份,截至2022年底太阳能电池产能已超过70GW,研发投入(硅料、电池等合计)更是超过44个亿。

鸿禧能源,现在准备同时布局TOPCon 及HJT两大赛道,真的准备好了吗?

01

虚度幸福好时光

鸿禧能源并不是一家新公司,成立于2008 年5月23日。公司现在的主营业务有两部分:太阳能电池片、分布式光伏电站。由于电池片业务占据主导地位,在去年营收中占比高达87.94%。由此,赶碳号会把鸿禧能源视为一家电池片企业。

虽然身在光伏新能源行业已久,但鸿禧能源的IPO之旅并不平坦,甚至可以用命运多舛来形容。

公开资料显示:在2015 年12月至2018年1月,鸿禧能源曾于新三板挂牌。

2017年,鸿禧能源计划在上交所主板上市,但是在2017年11月14日被否。发审委在会上对鸿禧能源共提出5个问题,其中关联方及关联交易问题被重点关注。

2019年12月21日,鸿禧能源又向创业板提交上市申请。一年后,即2020年12月24日,公司主动撤回上市申请。

现在这次,是鸿禧能源第三次正式向资本市场发起冲锋。

总结下来,鸿禧能源前两次上市失败,和公司治理有关,或许也与公司经营质量有关。招股说明书显示:2020年-2022年鸿禧能源实现营业收入分别为9.08亿元、12.13亿元、25.04亿元,实现净利润分别为-1.79亿元、-1.49亿元、1.92亿元。从营收增速上看,公司增长很快,但2020年、2021年均处于亏损状态。

但是再对比公司更早前的财务数据,结果又完全不同了。公司在2017年时提交的招股说明书显示:鸿禧能源在2014年、2015年、2016年以及2017年1-6月的营业收入分别为15亿元、19亿元、20亿元以及12亿元,同期归属于母公司股东的净利润为6343万元、1.3亿元、1.2亿元以及7234万元。

此处划重点:2016年公司已经利润过亿,营收超过20亿元了;而业绩最好的2022年公司的营收为25.04亿,利润为1.92亿元。六七年下来,光伏行业大发展,特别是最近几年更是爆发性地增长。而鸿禧能源,基本上还在原地踏步,显然是已经掉队了。

02

脚踩TOPCon和HJT两艘大船

现在行业正从P型向N型全面迈进。不管是老玩家,还是新玩家,新投建产能均为N型。

N型电池又分为TOPCon 、异质结、XBC电池3种技术路线。未来哪种技术路线是主流,目前市场上尚未形成统一认识。因此,有一些企业希望在技术路线上靠“选择正确”,在未来的市场竞争中占据有利地位;也有一些企业担心,万一单一技术路线选择错误,把企业推到危险境地,因此在技术上全线储备,在实际扩产中则有所侧重。

就目前市场来看,TOPCon因为更低的准入门槛,以及较多的玩家参与,是市场主流;异质结也有一些企业参与,他们认为异质结未来存在翻盘的机会,并可以和钙钛矿叠层,生命周期更长。

前五大组件企业晶科能源、晶澳科技、天合光能、阿特斯全部选择TOPCon,隆基绿能选择了TOPCon、H它在异质结方面虽有诸多科研成果、创造了电池转换效率的多个纪录,但是尚未大规模量产。

五大电池片企业,爱旭股份选择了BC路线,捷泰、润阳、中润三家选择了TOPCon,只有市场排第一的通威股份同时布局了TOPCon、异质结两大技术路线。

现在,鸿禧能源也宣布同时做这两条技术路线,只能说,勇气可嘉!

来源:招股说明书;募集资金用途

鸿禧能源招股说明书这样介绍“新一代 N 型高效太阳能电池(TOPCon 及异质结)项目(第一期)”基本情况:

公司“新一代 N 型高效太阳能电池(TOPCon 及异质结)项目(第一期)” 建设地位于安徽省安庆市宜秀区,项目实施主体为安徽鸿禧,计划总投资 281,536.76 万元。

该项目为公司与安庆市宜秀区人民政府签订的《新一代 N 型高效太阳能电池片(TOPCON 及异质结)生产项目投资协议书》所约定两期投资项目中的第一期电池片投资项目。

该项目实施后,将具有年产5GW TOPCon及2GW 异质结的210mm 电池片生产能力。该项目预计税后内部收益率约为 20.25%,税后投资回收期为 5.86 年(含建设期 2 年)。

同时,公司还披露报告期内陆续启动了位于浙江嘉兴和安徽安庆的 N 型高效电池片项目,合计在建产能达 9GW(包括 7GW TOPCon 和 2GW 异质结)。综合推测,鸿禧能源在嘉兴建设的是2GWTOPCon电池项目。

03

N型电池技术,落后一大截

鸿禧能源的市场地位、家底、研发实力如何呢?

第一, 鸿禧能源去年有效产量只有2.35GW(现在产能3GW)P型电池产能,并无N型电池量产。

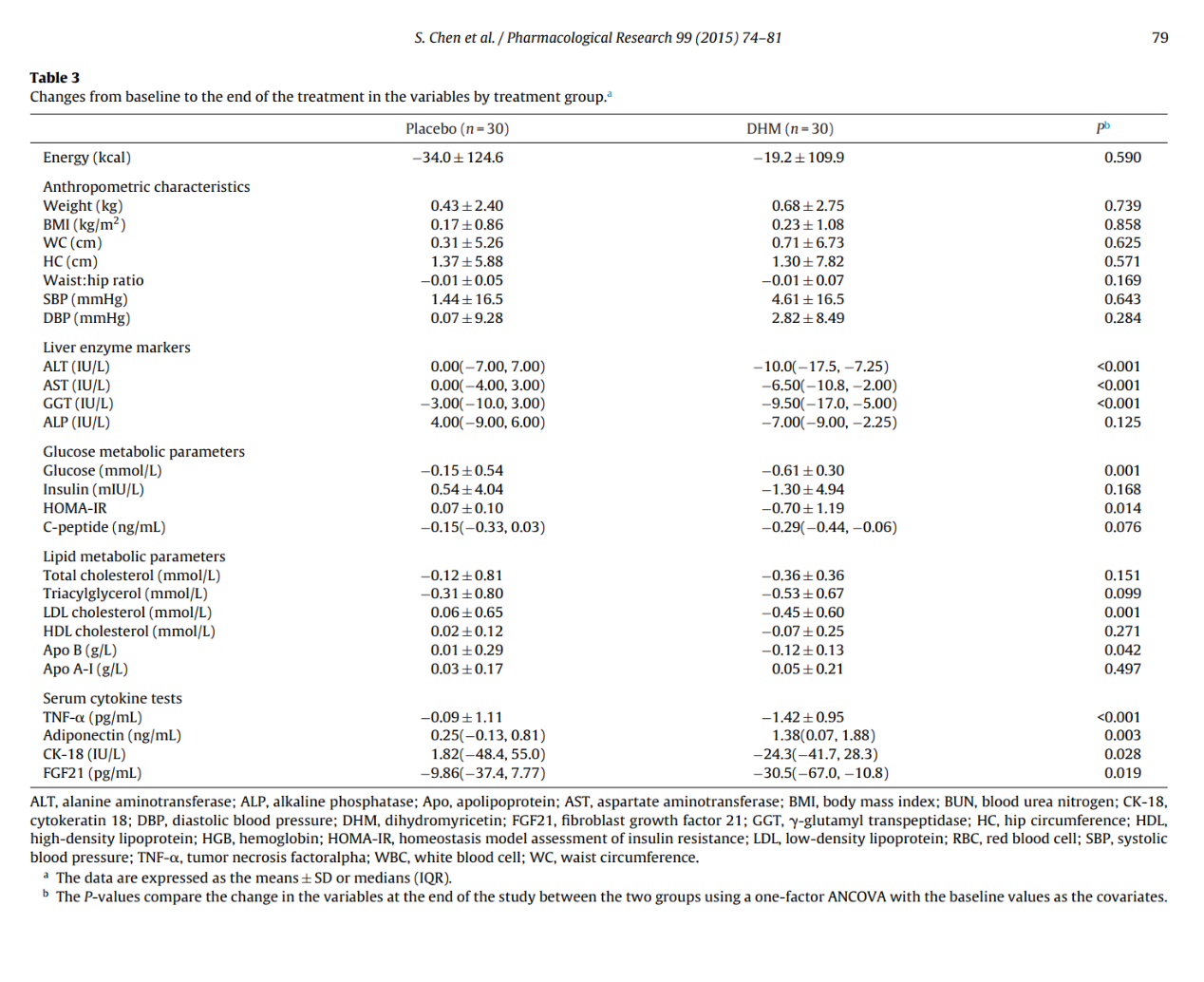

第二, 报告期内,公司研发投入分别为3005 万元、3648万元和8593万元,占当期营业收入的比例分别为 3.31%、3.01%和 3.43%。

招股说明书显示,2020-2022 年,公司研发费用率为1.99%、1.46%和 1.17%,低于同行业平均水平。

假如剔除主营业务为电站的晶科科技、芯能科技等,公司与同行的研发费用差距会更大。光伏电站企业研发费率本身就比电池行业小得多,而鸿禧能源在去年只有12.06%的营业收入来自电站。

众所周知,光伏企业的研发投入当然和技术水平密切相关。鸿禧能源的N型电池技术尚在研发中,公司没有披露量产效率,亦没有披露研发阶段的转化效率。

公司招股说明书显示:“截至报告期末,产能达3GW,均为符合市场需求的先进产能,量产转换效率可达23.65%。”前文提到了这3GW产能,全部是P型电池。其电池转换效率肯定和行业头部企业没法比,只能说是略高于行业平均水平——2022 年,我国光伏行业P 型PERC单晶电池正面平均效率为23.20%。

鸿禧能源主要7个在研项目,其中包括2项TOPCon,1项HJT。

在TOPCon方面,公司“基于大尺寸硅片多主栅及多切片的设计开发”正处在小试阶段,研发目标是电池片正面光电转换效率达到25.4%。

在HJT方面,“基于异质结电池双面微晶工艺的研发”现在处在立项阶段,研发目标是电池片光电转换效率达到 25.2%及以上。

鸿禧能源上述技术水平在行业中处于什么位置,可以做个简单比较。

晶科能源、捷泰科技、天合光能预计今年的量产效率达到25.8%;现在均已达到25.5%。关键是,头部企业公布的效率目标指量产效率;而鸿禧能源此处披露的还是小试目标。

HJT方面,去年年报天合光能披露其HJT中试转换效率已达到25.8%。即便有如此成绩,天合光能亦认为现在投建HJT成本过高,仍在继续研究和观望中。HJT龙头华晟新能源,今年7月28日宣城四期3GW双面微晶异质结电池项目顺利实现全线贯通,并完成了首批210电池出片,最高转换效率达到25.58%。

对于鸿禧能源来说,还有一个问题,那就是只规划了HJT电池,没有组件产能。那么,公司未来的HJT电池片,能卖给谁呢?

振国总认为TOPCon是一个过渡性路线。一条重要原因,就在于TOPCon和P型电池有很多相似之处,原来的P型产线也可以改造升级为TOPCon。

但是HJT不同,有什么样的HJT电池,就需要配套什么样的HJT组件设备。也正因如此,现在但凡选择HJT技术路线的企业,都会建设相应的组件产能。比如,华晟新能源、东方日升等等均有组件产能。

当然,组件企业也可以建设HJT组件产线,向外部采购HJT电池。但是问题是,现在很少有企业直接干HJT组件。那么鸿禧能源年产2GW的HJT电池,卖给谁呢?谁会为了给鸿禧能源配套、专门建设一条HJT组件产线呢?

如果没有,那么鸿禧能源是不是也要下场做HJT组件呢?做组件,等又踏入了另外一个生产环节。

后记

光伏行业从来不缺故事与传奇。曾经的幼苗没过几年就能长成参天大树,比如隆基绿能、一道新能。当然,光伏行业更不缺少悲剧,轰轰烈烈,然后轰然崩塌,如尚德、赛维、汉能等。

就像自然界一样,绝大多数的生物,其实是悄无声息的诞生,然后又悄无声息的消亡。也许,鸿禧能源就是这样的企业。即使早年曾经幸运地进入光伏行业,登上了头一班车,但却未能伴随行业拼出一个远大前程,而是在挫折中不断挣扎,中途下错了站。即便行业正在经历前所未有的好年景,公司业绩依旧平淡无奇。

鸿禧能源已错过若干机会,如今再次冲刺创业板。其电池业务特别是N型电池,是否有实力和同行们一较高下?这些,都留待未来验证。

END

《赶碳号》原创或编译文章,如需转载或部分引用,均应取得授权并注明出处!

原文标题 : 屡战屡败,越挫越勇!光伏中小企业鸿禧能源,第三次闯关IPO!